根据终端上牌数据,2022年1-11月新能源重卡累计销售19037辆,同比增长156%;2022年1-11月新能源重卡动力电池装机量为5.5GWh ,同比2021年同期的2.23GWh增长147%。可见2022年1-11月新能源重卡动力电池装机量 同比增速与1-11月新能源重卡销量同比增速相差不大 ,同样客观的反映了2022年1-11月新能源重卡市场发展的真实状况。

那么,2022年1-11月新能源重卡动力电池装机市场有哪些特点?

特点一:新能源重卡整车企业中,三一装机量最多;徐工、汉马分别居第二、第三

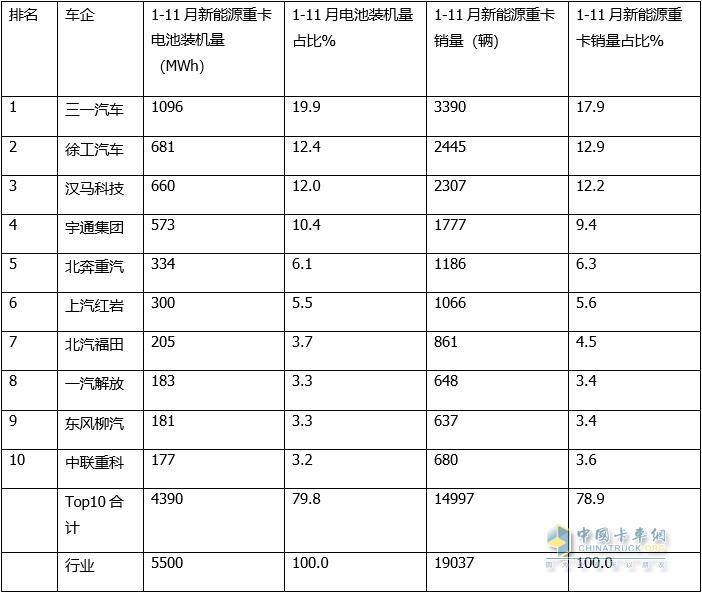

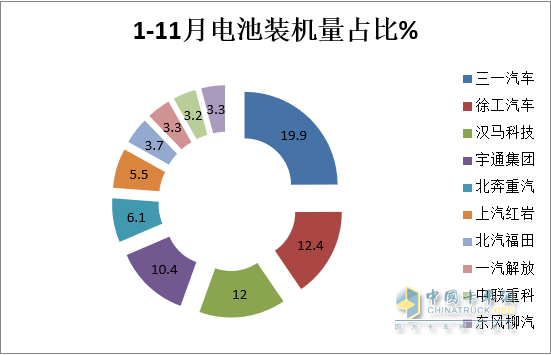

表1,根据终端上牌数据,2022年1-11月新能源重卡整车企业TOP10电池装机量统计:

上图表可见,在2022年1-11月新能源重卡整车企业动力电池装机量TOP10中:

---三一汽车累计装机量为1096 MWh,是唯一一个装机量超过1000 MWh的车企,市场占比近2成(19.9%),居第一;其1-11月新能源重卡销量3390辆,占行业销量17.8%的权重,也居第一,不过电池装机量占比大于其销量占比;据分析主要是因为其销售的新能源重卡车型中,新能源自卸车、搅拌车等工程车辆占比较大,而这些新能源工程车单车带电量一般都大于新能源重卡车型的平均带电量;

----徐工汽车累计装机量为681 MWh,市场占比12.4%,居第二;其1-11月新能源重卡销量2445辆,占行业销量12.9%的权重,也居第二,不过电池装机量占比小于其销量占比;

----汉马科技累计装机量为601MWh,市场占比12.0%,居第三;其1-11月新能源重卡销量2307辆,占行业销量12.2%的权重,也居第三,不过电池装机量占比小于其销量占比;

----宇通集团累计装机量为573 MWh,市场占比10.4%,居第四;其1-11月新能源重卡销量1777辆,占行业销量9.4%的权重,也居第二,不过电池装机量占比大于其销量占比;据分析主要是因为其销售的新能源重卡车型中,新能源自卸车等工程车辆占比较大,而这些新能源工程车单车带电量一般都大于新能源重卡车型的平均带电量;

----北奔重汽累计装机量为334MWh,市场占比6.1%,居第五;其1-11月新能源重卡销量1186辆,占行业销量6.3%的权重,也居第五,不过电池装机量占比稍微小于其销量占比;

----上汽红岩累计装机量为300MWh,市场占比5.5%,居第六;其1-11月新能源重卡销量1066辆,占行业销量5.6%的权重,也居第六,不过电池装机量占比稍微小于其销量占比;

----北汽福田累计装机量为205MWh,市场占比3.7%,居第七;其1-11月新能源重卡销量861辆,占行业销量4.5%的权重,也居第七,不过电池装机量占比要小于其销量占比;据分析主要是福田汽车销售的新能源重卡车型中,有部分插电式混动车型,而插电式混动车型装机量一般比较小,因此拉低了其装机量占比;

----一汽解放累计装机量为183MWh,市场占比3.3%,居第八;其1-11月新能源重卡销量648辆,占行业销量3.4%的权重,居第九,不过电池装机量占比稍微小于其销量占比;

--------东风柳汽车累计装机量为181MWh,市场占比3.3%,居第九;其1-11月新能源重卡销量637辆,占行业销量3.4%的权重,居第十,不过电池装机量占比稍微小于其销量占比;

----中联重科累计装机量为177MWh,市场占比3.2%,居第十;其1-11月新能源重卡销量680辆,占行业销量3.6%的权重,居第八,不过电池装机量占比小于其销量占比;据分析主要是中联重科销售的新能源重卡车型中,新能源环卫车占比较大,而新能源环卫车一般是4X2的中卡车型较多,单台车型带电量一般小于新能源重卡单台车型的平均带电量。

---top10累计装机量为4390 MWh,累计占比近8成(79.8%);大于TOP10新能源重卡累计销量78.9%的占比近1个百分点。

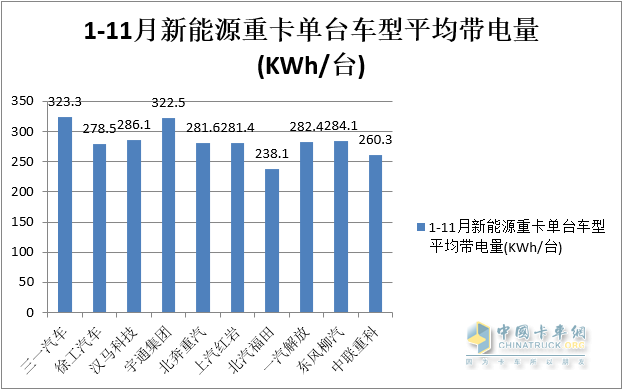

特点二:单台车型平均带电量居前三的是三一汽车、宇通集团和汉马科技

表2,根据终端上牌数据,2022年1-11月新能源重卡销量top10单台平均带电量统计:

上图表可见,在2022年1-11月新能源重卡单台车型平均带电量排名中:

----三一 汽车单台新能源重卡车型平均带电量为323.3 KWh/台,居于第一,据分析主要是因为三一汽车销售的新能源重卡车型中,带电量较大的新能源搅拌车和自卸车较多,因此拉高了其单台车型平均带电量。

----宇通单台新能源重卡车型平均带电量为322.5 KWh/台,居于第二,据分析主要是因为宇通销售的新能源重卡车型中,带电量较大的新能源自卸车较多,因此拉高了其单台车型平均带电量。

值得一提的是,上述两个是行业唯二单台平均带电量超300 KWh/台的车企,这是2022年1-11月新能源重卡车企在动力电池装机市场的一个明显特征。

----汉马科技单台新能源重卡车型平均带电量为286.1KWh/台,居于第三,据分析主要是因为汉马科技销售的新能源重卡车型中,带电量较大的新能源自卸车和搅拌车也都有一部分(但销量小于三一和宇通),因此也拉高了其单台车型平均带电量。

----其余车企的新能源重卡车型单台平均带电量基本都小于285 KWh/台。

特点三:新能源重卡动力电池配套企业中,宁德时代(“宁王”)装机量一家独大(占比84%),亿纬锂能与盟固利分别居第二、第三;top3累计占比达到97.67%。垄断程度奇高

表3,根据终端上牌数据,2022年1-11月新能源重卡动力电池配套企业装机量统计:

上表可见,在2022年1-11月动力电池企业给新能源重卡整车企业提供的动力电池装机量中:

---宁德时代(业内称“宁王”)累计装机4615 Mwh,占据2022年1-11月新能源重卡动力电池装机行业的市场份额为84%,占据了行业绝对的霸主和垄断地位,说明了宁德时代在新能源重卡动力电池装机市场的绝对霸主地位。

----亿纬锂能累计装机547 Mwh,占据2022年1-11月新能源重卡动力电池装机行业的市场份额为9.9%,占据了行业老二的位置;

-----盟固利累计装机208 Mwh,占据2022年1-11月新能源重卡动力电池装机行业的市场份额为3.77%,占据了行业老三的位置;

----上述top3动力电池企业累计装机量占行业97.67%的份额,可见新能源重卡动力电池行业的市场集中度是非常的高。

----其他动力电池配套企业提供的装机量都很小。

总之,在2022年1-11月新能源重卡动力电池装机市场特点中,整车企业三一夺冠,配套企业“宁王”称霸。